یکی از ابزارهای اصلی معامله گران برای تحلیل بازار و کسب سود در حوزه های مالی، اندیکاتور است. در واقع، Indicator به خطوطی گفته می شود که بر روی نمودارهای قیمتی ظاهر شده و حاصل محاسبات ریاضی هستند. این خطوط و گراف ها به شناسایی سیگنال ها و خط روند های معین در بازار کمک می کنند. یکی از برجسته ترین موارد در آن ها اندیکاتور RSI یا شاخص قدرت نسبی نام دارد که تریدرهای فراوانی از آن استفاده کرده و از فرصت های ارائه شده توسط این ابزار بهره می برند، اما آیا با ویژگی ها و عملکرد آر اس آی آشنایی دارید؟ با ما در این مقاله همراه باشید تا به سوالات گوناگون شما پیرامون RSI پاسخ دهیم.

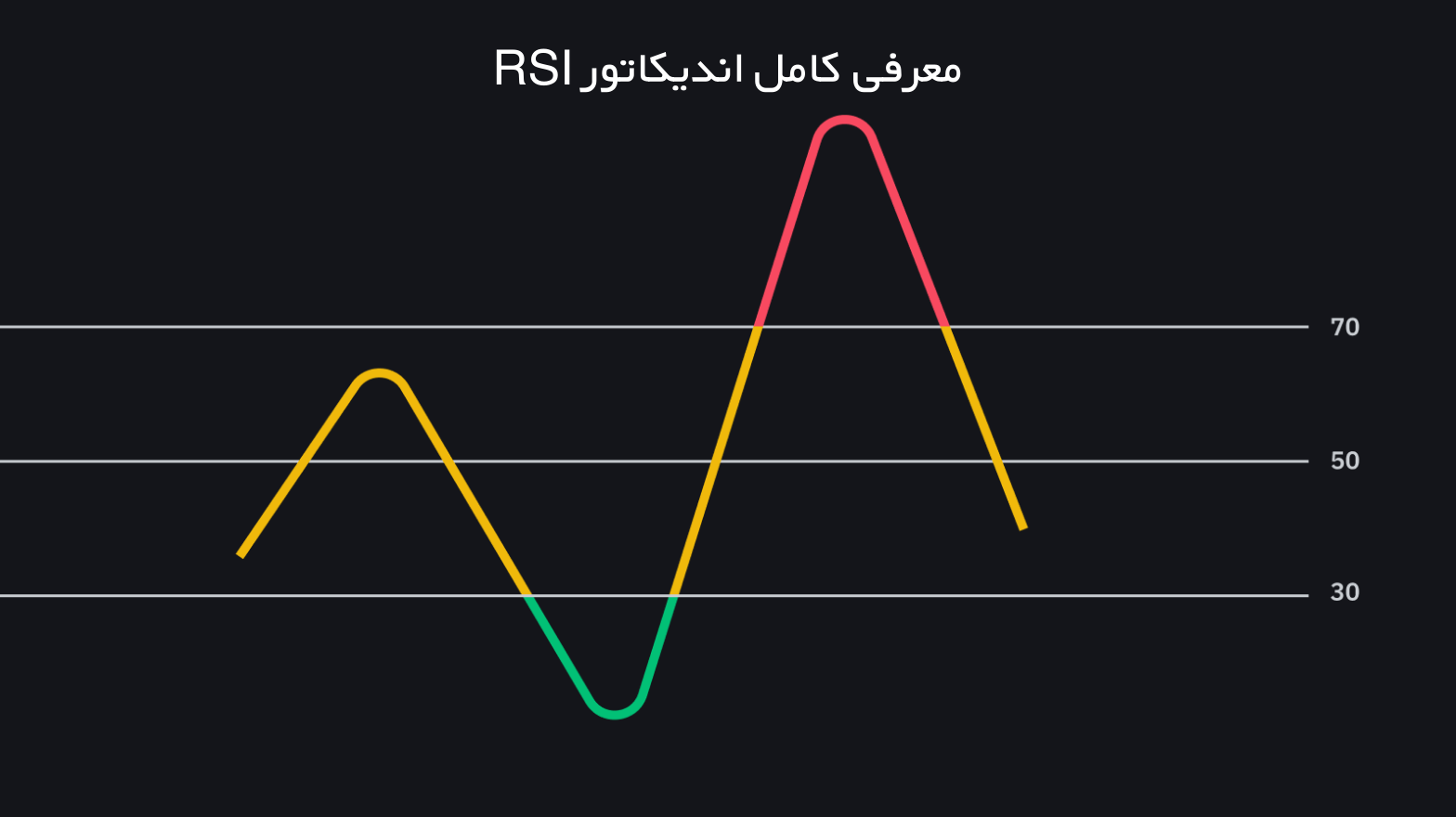

معرفی اندیکاتور RSI و کاربرد آن

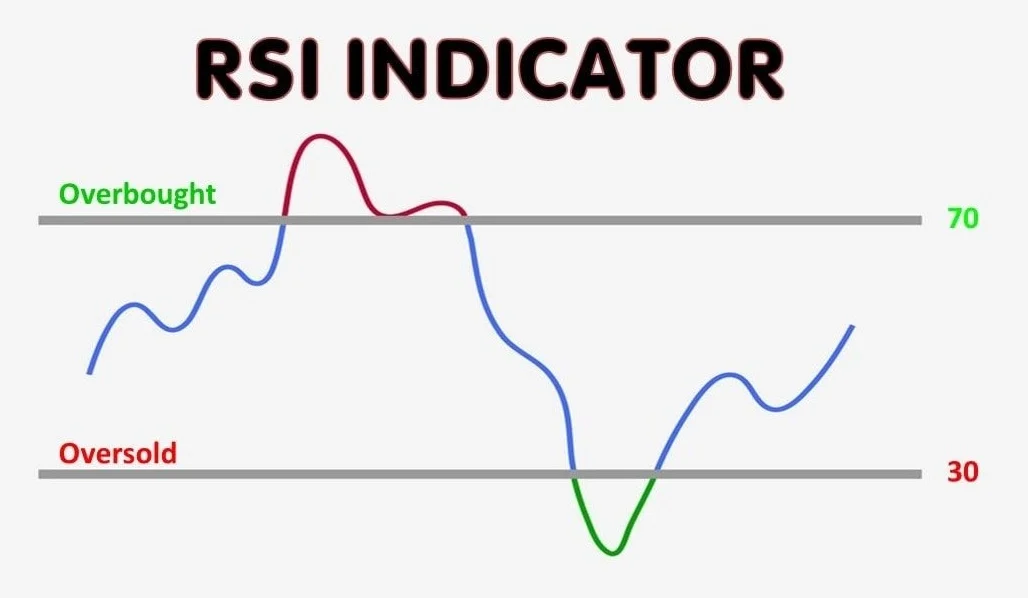

شاخص نسبی قدرت (Relative Strength Index) یک اندیکاتور مومنتوم است که در تحلیل تکنیکال کاربرد دارد. به عبارت دقیق تر، RSI سرعت و بزرگی تغییرات قیمتی اخیر یک دارایی را اندازه گرفته تا امکان تشخیص شرایط اشباع خرید (Overbought) یا اشباع فروش (Oversold) در قیمت آن دارایی، فراهم شود.

RSI به عنوان یک اسیلاتور (گراف خطی) مبتنی بر معیاری از صفر تا 100 ظاهر می شود. این ابزار توسط جی. ولس وایلدر (J. Welles Wilder) ارائه شده و در سال 1978 در کتاب او تحت عنوان “New Concepts in Technical Trading Systems” (مفاهیم نوین در سیستم های معاملاتی با رویکرد تحلیل تکنیکال) معرفی شد.

شاخص RSI توانایی هایی فراتر از تشخیص دارایی های اشباع شده دارد؛ این گراف می تواند نزدیکی به بازگشت روند یا بازگشت اصلاحی را نشان دهد و امکان دریافت سیگنال خرید و فروش از آن وجود دارد. اصولا عدد 70 یا بالاتر برای RSI نشانگر موقعیت اشباع خرید است، در حالی که شاخص 30 یا پایین تر به موقعیت اشباع فروش اشاره دارد.

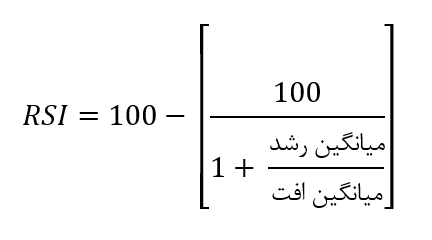

فرمول محاسبه RSI

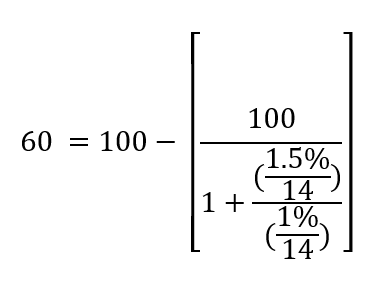

این شاخص جهت ارائه نتیجه و سیگنال از میانگین قیمتی یک دارایی در 14 دوره یا مقطع زمانی کمک می گیرد. این مقطع زمانی می تواند یک روز، یک ساعت، یک هفته و … باشد. در ادامه فرمول محاسبه این اندیکاتور را مشاهده می کنید:

در محاسبه میانگین رشد، دوره های افت قیمت به عنوان صفر در نظر گرفته می شوند. همچنین، در محاسبه میانگین افت باید دوره های رشد قیمت را صفر حساب کنید. مثال زیر می تواند به شما درک بهتری از این موضوع ارائه دهد:

در مثال بالا، میانگین رشد در 14 دوره گذشته 1.5 درصد و میانگین افت در همان مقطع زمانی 1 درصد بوده است. در این فرمول، علامت منفی در عدد میانگین افت نادیده گرفته می شود.

تفسیر مقادیر RSI

به طور کلی، عبور اندیکاتور RSI از سطح 30 در چارت نشانگر رشد و برخورد این شاخص با سطح 70 نمایانگر افت قیمت است. شاخص قدرت نسبی در خطوط روند می تواند در محدوده یک باند یا رنج گرفتار شود. RSI در روندهای صعودی معمولا بالای سطح 30 قرار دارد و به دفعات با سطح 70 برخورد می کند. در روندهای نزولی شرایط متفاوت می شود. در چنین موقعیت هایی، این شاخص به ندرت از 70 عبور می کند و به طور متوالی به زیر سطح 30 کشیده می شود.

این واکنش ها به معامله گران در تعیین قدرت روند و شناسایی بازگشت های بالقوه کمک می کند؛ به عنوان مثال، اگر RSI طی یک روند صعودی در چند سوئینگ متوالی نتواند به 70 برسد و به زیر سطح 30 سقوط کند، احتمالا نشانگر تضعیف روند و بازگشت به سطوح پایین تر است.

برعکس این شرایط برای روند نزولی برقرار است. اگر در چنین روندی، شاخص نتواند به سطح 30 یا پایین تر برسد و به بالای 70 رشد کند، آن روند تضعیف شده و احتمال بازگشت آن به سمت بالا وجود دارد.

تنظیمات اندیکاتور RSI

کاربران معمولا می توانند اندیکاتورهای مختلف را متناسب با ترجیحات و روش استفاده، شخصی سازی کرده و تنظیمات مورد نظر خود را بر روی آن ها اعمال کنند. اگر قصد کار کردن با RSI را دارید، آشنایی با بخش های گوناگون تنظیمات این اندیکاتور ضروری است و می تواند احتمال بروز خطا در معاملات را کاهش دهد.

معرفی پارامترهای مختلف RSI

در بخش های پیشین مقاله تا حدی به عملکرد کلی شاخص RSI و نحوه محاسبه آن اشاره کردیم. پارامترها و تنظیمات این اندیکاتور در محاسبه و نمایش آن بر روی چارت نقش دارند. بنابراین، دانستن آن ها می تواند درک بهتری از کارکرد شاخص قدرت نسبی به ما ارائه دهد. همچنین، این تنظیمات در شخصی سازی این ابزار اهمیت زیادی دارند.

معامله گران کوتاه مدت، بلند مدت، میان مدت و … باید تنظیمات RSI را مطابق با اهداف خود، نتایج مورد انتظار، استراتژی ها و موارد مشابه تغییر دهند. این موضوع نیز نیازمند تسلط بر پارامترهای این ابزار است و بدون شناخت این مقادیر نمی توان تغییرات درستی ایجاد کرد.

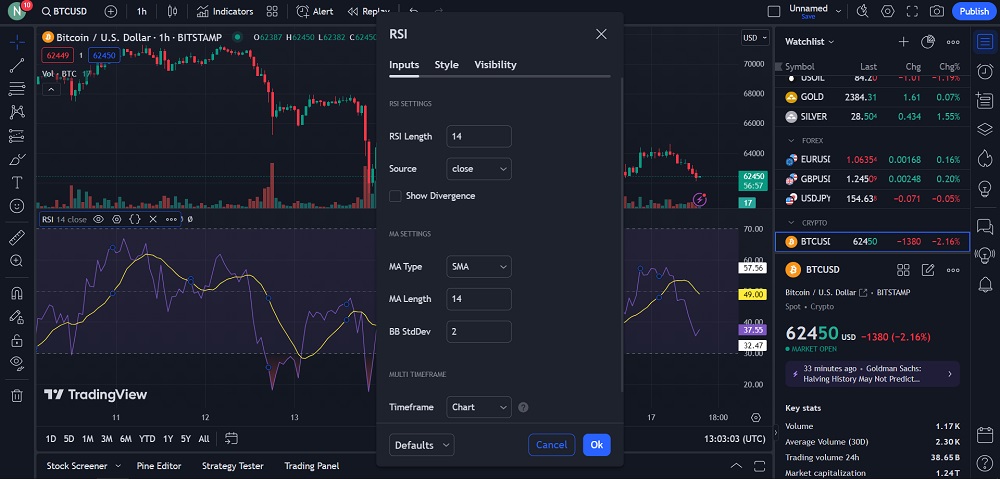

در بخش تنظیمات RSI در پلتفرم تریدینگ ویو، می توانید ورودی های زیر را تغییر دهید:

- طول RSI: مقطع زمانی استفاده شده در محاسبه شاخص

- منبع: تنظیم منبع دریافت داده برای محاسبه

- نوع میانگین متحرک: مشخص کردن نوع میانگین متحرک اعمال شده در محاسبات

- طول میانگین متحرک: مقطع زمانی استفاده شده در محاسبه میانگین متحرک تعیین شده در بخش قبل

تنظیم دوره زمانی RSI

امکان تغییر دوره زمانی به عنوان یکی از متغیرهای اصلی در فرمول محاسبه اندیکاتور RSI وجود دارد. مقدار پیش فرض دوره زمانی در این ابزار بر روی عدد 14 تنظیم شده است که می تواند 14 ساعت، روز، هفته یا موارد دیگر باشد. با این حال، شما می توانید این مقدار را به سادگی از بخش تنظیمات اندیکاتور در پلتفرم تریدینگ ویو تغییر دهید.

تنظیم سطوح اشباع خرید و فروش

در استفاده از اندیکاتور Relative Strength Index می توانید سطوح اشباع خرید یا اشباع فروش را بر اساس سلیقه و خواسته خود یا با توجه به شرایط و دارایی، تغییر دهید. حالت پیش فرض سطح اشباع خرید در این شاخص، 70 و برای اشباع فروش، 30 تعیین شده است.

نزدیکی یا برخورد RSI با این سطوح می تواند سیگنال های خرید و فروش به معامله گران بدهد و آن ها را در کسب سود بیشتر راهنمایی کند.

بررسی سایر تنظیمات RSI

یکی دیگر از تنظیمات شاخص قدرت نسبی در TradingView، پارامتر BB StdDev است. این مقدار تنها زمانی اعمال می شود که نوع میانگین متحرک را بولینگر باند (Bollinger Bands) تعیین کرده باشید. این متغیر تعداد انحرافات استاندارد از میانگین متحرک (باندهای بالا و پایین) را تعیین می کند. عدد پیش فرض برای این پارامتر، 2 در نظر گرفته شده است.

کاربردهای RSI در معاملات

شاید بتوان پررنگ ترین موضوع در بررسی و صحبت پیرامون هر ابزاری در بازارهای مالی را کاربردهای آن دانست. هرکدام از اندیکاتورها بر بخش های مختلفی در ترید از جمله سیگنال دهی، پیش بینی روند قیمت، تشخیص احساسات بازار و غیره، تمرکز دارند. در ادامه، برجسته ترین کاربردهای اندیکاتور RSI را بررسی می کنیم.

شناسایی روند صعودی و نزولی

از طریق شناسایی روند کلی دارایی می توانید به اطلاعات فراوانی دست یابید و با اطمینان بیشتری ترید کنید. همانطور که پیش تر نیز در این مقاله اشاره کردیم، RSI دو سطح اشباع خرید و اشباع فروش در نمودار را نمایش می دهد. عبور شاخص قدرت نسبی از سطح Overbought می تواند به معنای حرکت روند قیمتی دارایی به سمت پایین یا بازگشت روند صعودی باشد. از سوی دیگر، برخورد این اندیکاتور با سطح Oversold احتمالا نشانگر آغاز رشد قیمت یا پایان افت است. با این حال، احتمال دریافت سیگنال غلط در روندهای صعودی یا نزولی قوی وجود دارد و باید به این مورد توجه کنید. این اندیکاتور قابلیت ترکیب با اندیکاتورها و استراتژی های مختلف از جمله استراتژی ترید با یک خط را نیز دارد.

یافتن نقاط ورود و خروج مناسب

در حقیقت با پیش بینی رشد یا افت قیمت سهام یا دارایی می توانید نقاط مطلوب برای ورود به پوزیشن یا خروج از آن را پیدا کنید. کاربرد اصلی RSI شناسایی روند قیمتی در بازار است و از همین راه نیز امکان دستیابی به این نقاط وجود دارد. به عبارت دقیق تر، هر زمان که شاخص به نزدیک عدد 30 رسید می تواند نقطه ورود را به معامله گران بدهد و هر بار که این اندیکاتور به سطح 70 نزدیک شود، خروج از پوزیشن معاملاتی می تواند تصمیم درستی باشد.

تشخیص اشباع خرید و فروش

همانطور که پیش تر خواندید، ابتدایی ترین قابلیت RSI تشخیص وضعیت اشباع خرید یا فروش بیش از حد در دارایی ها بر اساس محاسبه مقادیر قیمتی در تاریخچه آن است. دو سطح 30 و 70 برای این موضوع در نظر گرفته شده اند و نزدیکی شاخص به آن ها نشانگر اشباع در خرید و فروش سهام یا دارایی است. تشخیص این سطوح سیگنال های معاملاتی و فرصت کسب سود را فراهم می کند.

با این حال، نمی توان صرفا به این اطلاعات تکیه کرد و باید از الگوها و ابزارهای دیگر نیز کمک بگیرید. همچنین، در نظر داشتن وضعیت کلی بازار برای تشخیص اشباع خرید و فروش ضروری است.

پیش بینی روند آینده قیمت

با استفاده از شاخص قدرت نسبی و کمک گرفتن از اطلاعات و ابزارهای دیگر می توان رفتارهای قیمتی یک دارایی در آینده را پیش بینی کرد. علاوه بر آن، ترکیب RSI با بقیه الگوها تاثیر مثبتی در این پیش بینی دارد و احتمال خطا را کاهش می دهد.

نکات مهم در استفاده از RSI

فعالیت در بازارهای مالی می تواند سود چشم گیری به دنبال داشته باشد، اما کسب این سود به توجه و دقت کافی به موضوعات مرتبط با ریسک، درصد خطا، میزان سرمایه و … ، نیاز دارد. برای استفاده از شاخص قدرت نسبی نیز باید بر اساس چنین مواردی پیش بروید تا تجربه مطلوبی برای شما رقم بخورد.

در ادامه به برخی از مهم ترین نکات در استفاده از اندیکاتور RSI اشاره می کنیم:

- شاخص قدرت نسبی لزوما و همیشه سیگنال های درستی به ما نمی دهد و از این نظر با بقیه شاخص ها تفاوتی ندارد؛

- برای انجام معاملات، صرفا بر یک اندیکاتور از جمله RSI اتکا نکنید و از چندین الگو و ابزار مختلف کمک بگیرید؛

- اگر دانش، تجربه و مهارت کافی دارید، تنظیمات شاخص را بر اساس استراتژی و نوع دارایی مورد نظر تغییر دهید و شخصی سازی کنید؛

- مدیریت ریسک در معامله را حتما در نظر داشته باشید؛

- به واگرایی میان پرایس اکشن و RSI توجه کافی داشته باشید؛ این اتفاق می تواند نشانه ای برای بازگشت روند در قیمت باشد.

- بر اساس شرایط بازار، سیگنال های شاخص قدرت نسبی را در نظر داشته باشید. این شرایط بر سیگنال ها تاثیر می گذارد؛

- استراتژی های مورد استفاده با RSI را به طور مداوم مورد آزمون و خطا قرار دهید و آن ها را بهینه کنید تا به نتیجه مطلوب دست یابید.

جمع بندی

در این مقاله تلاش کردیم تا اندیکاتور RSI را به طور کامل و جامع برای شما شرح دهیم. شاخص قدرت نسبی یکی از محبوب ترین اندیکاتورها در میان تریدرهای بازارهای مالی است که می توان از آن در کاربرد های مختلف استفاده کرد. اگر قصد استفاده از این ابزار را دارید، به نکات مهمی ازجمله ترکیب با سایر اندیکاتورها و الگوها، مدیریت ریسک، شرایط کلی بازار و … دقت کنید. از اینکه تا پایان مقاله «تنظیمات اندیکاتور rsi» همراه ما بودید سپاسگزاریم.

سوالات متداول

🟢 اندیکاتور RSI چیست؟

RSI یا شاخص قدرت نسبی، اندیکاتوری است که با ارائه سطح اشباع فروش و اشباع خرید به معامله گران سیگنال های معاملاتی ارائه می دهد.

🟢 آیا می توان فقط به سیگنال های RSI برای معاملات تکیه کرد؟

خیر؛ این کار احتمال خطا در ترید را افزایش می دهد و منجر به ضرر و از دست رفتن سرمایه می شود.

🟢 آیا شاخص قدرت نسبی برای تریدرهای تازه کار مناسب است؟

بله؛ این ابزار توسط افراد مبتدی و حرفه ای در معاملات استفاده می شود.